個人事業でも法人であっても必ず確認する項目の一つが「売上・収入」です。

基本的な事ではありますがとても重要です。

売上・収入は一定のルールに従って計上します。

ポイントは2点。「いつ」経てるかと「いくら」経てるかです。

「計上する」とか「経てる」は、経理ではよく使われる言葉です。

私はすっかり慣れてしまいましたが、簿記を勉強し始めたころは‘なんか独特’と思っていたような気がします。

別の言い方をするなら「帳簿に記録する」という事です。

事業所得

「いつ」経てるか

その事業が、物やサービスを売る事業なら、商品やサービスをお客様に提供した日(提供が完了した日)が売上・収入を計上する日となります。

長期の建設工事や試用販売、委託販売など特殊なケースは省略します。

実務的には、白色申告の人は現金をもらったときや預金に入金になったときに売上を計上しているはずです。(このことを現金主義といいます。)

青色申告の人はお金をもらっていなくても、商品やサービスを提供したときに売上を計上します。(このことを発生主義といいます。)

青色申告の人がどうしても現金主義で経理をしたい場合は、2年前の所得(不動産所得を含む)が300万円以下という条件があり、所定の届出が必要です。

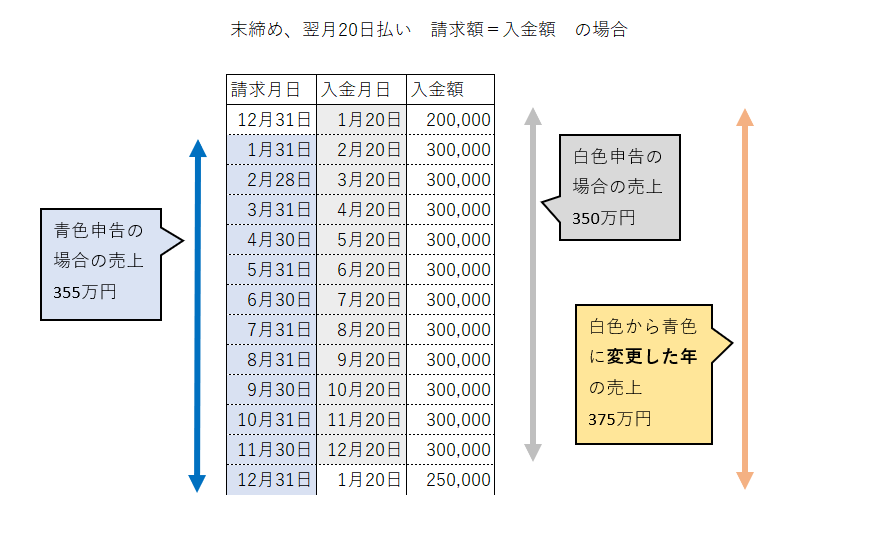

白色申告から青色申告に変更した年は通常売上が12か月分以上になります。

白色と青色では売上を計上するタイミングが違うからです。

売上が増える→所得が増える→税金などが増える(場合もある)・・・ですが、これは仕方ありません。

青色にするメリットもあるので1年だけはガマンです。

「いくら」経てるか

お客様への請求額=売上金額です。

請求額と入金額が同額でないケースとして次のような場合があります。

・振込手数料が差引かれて入金になる場合

・支払明細書に差引かれる金額が書いてある場合

このような場合でも、お客様への請求額が売上金額になります。

請求額と入金額の差額は経費になるのだから実際の入金額を売上とした方が簡単

という話は聞きますし、そのように申告していたケースを見たことはあります。

確かにそうだと思いますが、正確ではありません。

差引かれるものが経費にならないものかもしれません。

また、年間入金額が1,000万円に少し満たない程度だった場合、請求額で計算すると1,000万円を超えるかもしれません。超えれば消費税の課税事業者になります。

売上を正しく計上するという事は、基本的な事ですがとても重要な事です。

だから必ずチェックするのです。