5月は自動車税の納付月でした。

ある方から「自分の車は営業用に使っているけど自動車税は自家用になっている。なぜ?」と聞かれました。

正直あまり考えたことがありませんでした。

確かに四輪自動車の場合、乗用と貨物用があり、それぞれ自家用と営業用に区分されています。

この区分は“道路運送法”という法律によるようで、道路運送法でいうところの「事業用自動車」が営業用であり、

単純に仕事で使っているから営業用というわけではありませんでした。

もう少し具体的には

1)事業主が自動車運送事業者であること

バス、タクシー、トラックなど人や荷物を運ぶという事業を行っている個人や会社

2)1の事業主がその目的に使っている自動車であること

会社で所有している車であっても運送用に使っていない場合は自家用になるということです。

ナンバープレートを見るとすぐに区別がつきます。

法律でいう営業用の車は

緑色のナンバープレートに白い数字

黒色のナンバープレートに黄色い数字(軽自動車)

となっています。

その他自動車に関する税金については、購入時に自動車取得税がかかりますが、

取得価額が50万円以下であれば自動車取得税が免税となる特例があります。

この特例については平成31年9月30日まで延長されています。

新車登録から1~2回目の車検(3~5年経過)頃の中古車を対象とした政策です。

具体例としては

カーナビなどのオプションを含む、車の希望販売価格が

200万円の普通自動車の場合・・・約3年半経過

130万円の軽自動車の場合・・・・約1年半経過

したものであれば、取得価額が50万円以下となる可能性があります。

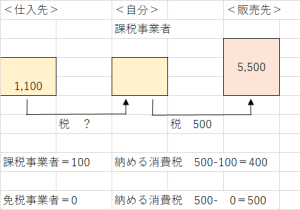

この特例、再延長されないとしたら平成31年10月1日以降に中古自動車を購入する場合、

自動車取得税が免税となる取得価額は50万円以下から15万円以下に下がります。

平成31年10月1日は・・・予定では消費税が10%になる日です。

増税感が大きくなります。さて、どうなるでしょうか。